借入金の支払いにお困りの方へ

個人の方が借入金を返済できなくなった場合の整理の方法としては、自己破産、個人再生、任意整理、特定調停があります。

それぞれの特徴をご説明しましょう。

自己破産

破産とは、裁判所に、債務の支払ができないことを認めてもらう手続です。破産手続きの中に「免責」という制度があり、免責を受ければ負債を支払う必要がなくなります。

破産の申し立ては、住所地を管轄する地方裁判所に対して行います。

個人再生

個人再生の手続を取ると、返済額をある程度まで減らすことができます。個人再生では、借金を減らした上で、原則として3年間で分割弁済します。

自己破産と異なる点は、借金を全く返済しないのではなく、一定の金額を支払うという点です。

また、住宅ローン付きの住宅を所有している場合に、住宅を処分せずに済む手続が用意されているのが大きな特徴です。これに対して、自己破産の場合は原則として不動産をすべて処分する必要があります。

個人再生手続も、破産と同じく住所地を管轄する地方裁判所に対して申し立てる必要があります。

任意整理

弁護士等が各借入先との直接交渉を行い、借入先ごとに個別に返済総額及び毎月の支払額を決める方法です。

基本的に、利息制限法による引き直し計算を行った場合の残元金まで減額を行うことは可能ですが、それ以上に減額させることは困難です。ただし、一括弁済ができる場合にはある程度の減額が認められることもあります。

分割弁済を前提にする場合、個人再生のほうが減額できる幅が大きくなります。

特定調停

特定調停とは、簡易裁判所で行う調停で、調停委員を介して各借入先との交渉を行うことができます。

弁護士を依頼される場合、特定調停を申し立てなくても借入先との交渉は可能ですし、その結果もほぼ変わりません。つまり、特定調停は、弁護士を依頼せずに借入先と交渉を行いたい場合に使われることが多い手続です。

どの手続を選んだらよいか

一番問題となるのはご本人の支払能力です。 つまり、今後、どの程度の収入が見込まれるかによって、選択すべき手続が変わってきます。

無収入、もしくはきわめて収入が低く、返済に充てる額を捻出できない方の場合は、自己破産以外の方法を採ることは困難です。

ある程度の収入がある方に関しては、全体の負債額、返済可能額、住宅を維持する必要の有無などによって、自己破産、個人再生、任意整理・特定調停のいずれがベストかを判断することになります。

借金の整理を行いたいとお考えの方は、一度、法律相談を利用して、どの手続がふさわしいか相談されることをお勧めします。

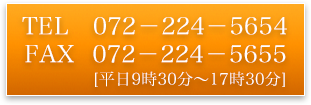

お気軽に、ご相談、お問い合わせください。